Calcul tva inverse

- HT : calcule le prix hors taxe en divisant le TTC par 1 plus le taux, pour retrouver rapidement la base.

- TVA : obtenir la TVA depuis le TTC avec la formule alternative ou vérifier par TTC moins HT, surveiller les arrondis.

- Astuce pratique : vérifier chaque résultat en deux opérations, utiliser le tableau ou la calculatrice et toujours standardiser l’arrondi au centime.

Le bruit d’une caisse enregistreuse qui claque finit souvent par poser la même question. La facture arrive TTC et il faut retrouver le HT sans ramer. Un calcul simple peut économiser des minutes précieuses lors de la facturation. Ce texte explique la méthode inverse et donne des exemples rapides pour appliquer la formule. Votre objectif sera d’apprendre la formule clé et de vérifier chaque résultat en deux opérations.

Le calcul de la TVA inverse et la formule simple pour obtenir le prix hors taxe

Le calcul inverse se résume à HT égal TTC divisé par 1 plus le taux. La logique consiste à isoler la base hors taxe à partir du total chargé de TVUn exemple fréquent est 20 % donc HT = TTC ÷ 1,20 pour retrouver rapidement le prix sans TVCe repère marche pour les taux usuels français 20 % 10 % 5,5 % et 2,1 % et facilite la facturation.

Le principe mathématique et la démonstration courte de HT égal TTC divisé par 1 plus taux

La relation s’écrit TTC = HT × (1 + taux) puis on isole HT pour manipuler les symboles. Un retraitement donne HT = TTC ÷ (1 + taux) et la division remplace la multiplication. Ce calcul s’effectue avec des décimales pour le taux exprimé en décimal 0,20 par exemple.

La formule alternative pour calculer directement le montant de TVA depuis un montant TTC

Le calcul direct de TVA depuis le TTC s’écrit TVA = TTC × (taux ÷ (1 + taux)). La valeur alternative reste TVA = TTC − HT ce qui sert de contrôle : Comparer TVA à TTC moins HT. Un avertissement concerne les arrondis et la gestion des centimes lors de lots nombreux.

La mise en pratique avec exemples chiffrés et outils pratiques pour vérifier le calcul

Les exemples concrets évitent les équivoques et montrent la formule simple en deux étapes. Un tableau et une petite calculatrice en ligne facilitent le contrôle rapide des résultats. Ce tableau donnera quatre cas fréquents 20 % 10 % 5,5 % et 2,1 % avec HT et montant de TVA visible. Votre copie du fichier Excel simplifiera la facturation et réduira les opérations manuelles chronophages.

Le tableau suivant propose des conversions rapides pour des montants TTC usuels.

| TTC | Taux | HT | Montant TVA |

|---|---|---|---|

| 120,00 € | 20 % | 100,00 € | 20,00 € |

| 75,00 € | 10 % | 68,18 € | 6,82 € |

| 52,00 € | 5,5 % | 49,24 € | 2,76 € |

| 102,10 € | 2,1 % | 100,00 € | 2,10 € |

Une liste rappelle les erreurs fréquentes et les vérifications simples à pratiquer systématiquement.

- Le mauvais taux choisi fausse tout calcul.

- La non prise en compte des centimes entraîne des écarts significatifs.

- Un oubli de la TVA intracommunautaire fait changer le régime fiscal.

- Ce contrôle double vérifie que TVA égale TTC moins HT.

- Votre règle interne doit préciser l’arrondi appliqué au centime.

Le tableau d’exemples chiffrés pour 20 % 10 % 5,5 % et 2,1 % montrant HT et TVA

Le lecteur lit le tableau ligne par ligne pour identifier taux et base hors taxe. La lecture se fait en vérifiant que le HT plus TVA recompose le TTC initial : Exemple rapide pour vérifier l’opération. Un calcul pas à pas reproduit chaque ligne et confirme les montants arrondis. Ce mode explicite aide à comprendre comment appliquer chaque taux selon le contexte.

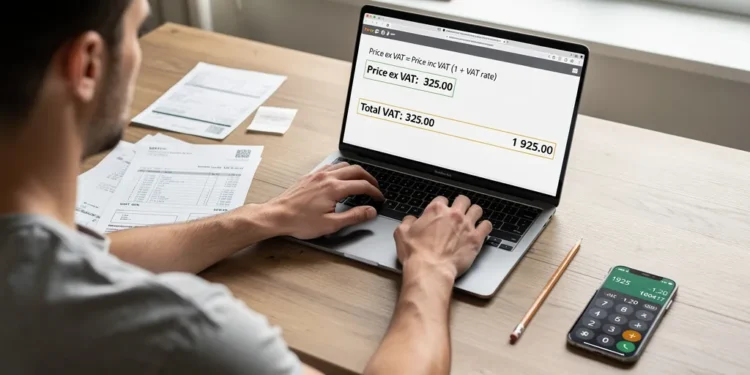

La calculatrice intégrée et les fichiers téléchargeables Excel ou CSV prêts à l’emploi

Le bouton « Calculer » affiche instantanément HT TVA et valeur arrondie pour copier le résultat. La version exportable en Excel ou CSV permet d’appliquer la méthode à des listes de prix. Une mention précise que les calculs ne sont pas stockés rassure l’utilisateur soucieux de sa confidentialité et signale le arrondi au centime supérieur habituel.

Le bloc FAQ ciblé pour répondre aux questions fréquentes et capter les featured snippets

Les questions fréquentes ciblent les taux applicables exonérations et mentions légales à poser sur la facture. Un renvoi vers le site de l’administration fiscale confirme les règles officielles et les mises à jour.

Le rappel des cas particuliers comme TVA non applicable ou règles spécifiques en France

Le régime de franchise en base rend la TVA non applicable pour certains auto entrepreneurs selon le chiffre d’affaires. La mention modèle sur la facture pourra être Formulaire TVA non applicable article 293 B CGUn lien vers le service public clarifie les cas d’exonération intracommunautaire et les procédures.

La suggestion de contenu complémentaire pour l’utilisateur tutoriel vidéo et modèle de facture

Le tutoriel vidéo court montre l’opération en 60 secondes pour les utilisateurs visuels. La ressource téléchargeable propose un modèle de facture prêt à l’emploi en .xlsx et en .csv. Une invitation finale propose d’essayer la calculatrice et d’utiliser le modèle pour vérifier une facture réelle.

Ce petit savoir-faire économise du temps et évite les hésitations lors de la facturation. La pratique régulière transforme la méthode en réflexe et garantit des montants justes. Votre prochain geste sera d’ouvrir une facture TTC et de tester la formule en deux opérations.